Visits: 380

Philipp Wehrli, 18. Oktober 2011

Fast alle Bereiche unseres Lebens werden vom Geld beeinflusst, wenn nicht gar gesteuert. Die wenigsten Menschen sind sich aber bewusst, dass die Grundgesetze dieser Steuerung nicht von Natur gegeben sind, sondern von uns gestaltet werden können. Wer in irgend einem Bereich der Politik etwas bewirken will, muss sich mit der Steuerung auseinander setzen. Wir müssen viel offener über die Grundgesetze des Geldsystems diskutieren. Denn diese legen z. B. weitgehend fest, wie sich die Staatsverschuldung oder die Krankenkassenprämien entwickeln (siehe das Zinsproblem), und sie setzen dem Umweltschutz und der Sozialpolitik Grenzen. Ein wichtiger Baustein des Geldsystems ist die Geldschöpfung, die ich hier vorstelle und diskutiere.

Bemerkung: Zur sogenannten Giralgeldschöpfung (Kreditvergabe durch Geschäftsbanken) äussere ich mich in diesem Artikel nur am Rande. Es ist umstritten, ob bei der Giralgeldschöpfung Geld geschöpft wird oder ob dadurch lediglich vorhandenes Geld schneller zirkuliert. Beide Sichtweisen scheinen mir legitim, es wird lediglich der Begriff ‘Geld’ unterschiedlich definiert. Siehe dazu die Diskussion zwischen Bernd Senf (Sen 1) und Helmut Creutz (Cre 1). So oder so hat die ‘Giralgeldschöpfung’ ihre problematischen Seiten.

1. Aufgaben der Nationalbank (Notenbank)

Für die Geldschöpfung in der Schweiz ist die Schweizerische Nationalbank (bzw. in Europa die Europäische Zentralbank) zuständig. Die Nationalbank hat die Aufgabe, “die Geld- und Währungspolitik im Gesamtinteresse des Landes zu führen. Sie gewährleistet die Preisstabilität. Dabei trägt sie der konjunkturellen Entwicklung Rechnung.” Art. 5 Bundesgesetz über die Schweizerische Nationalbank (Nationalbankgesetz, NBG)

Die Nationalbank ist -ähnlich wie das Bundesgericht- von der Politik unabhängig. Sie darf “dem Bund weder Kredite noch Überziehungsfazilitäten gewähren; sie darf auch nicht staatliche Schuldtitel aus Emissionen erwerben. Sie kann Kontoüberziehungen im Verlaufe des Tages gegen ausreichende Sicherheiten zulassen.” Art. 11, NBG

Die Nationalbank hat nicht das Ziel, einen Gewinn zu machen. Sie ist als Aktiengesellschaft organisiert, wobei eine Einzelperson höchstens 100 von 100’000 Aktien besitzen darf. Bei einem allfälligen Gewinn dürfen die Aktionäre höchstens 6% Rendite auf ihre Aktien (Nominalwert) erhalten. Der Rest des Gewinns wird zu einem Drittel dem Bund und zu zwei Dritteln den Gemeinden zur Verfügung gestellt. Art. 31, NBG

Im Lauf der Staatsschuldenkrise hat die Europäische Zentralbank Staatsanleihen von Spanien, Irland, Italien und Griechenland gekauft, was viele Ökonomen als illegal bezeichnen. Es ist heftig umstritten, wie weit die Notenbanken gehen sollen, um die Wirtschaft eines Landes zu stützen oder einen Staat vor dem Bankrott zu retten.

2. Drei Methoden der Geldschöpfung

Die folgenden Angaben gelten für die Schweiz, sind aber im Wesentlichen auf den Euro übertragbar. Nach heutigem Gesetz gibt es drei Arten, wie Geld in Umlauf gebracht werden kann:

- Goldstandard: Die Notenbank (Schweizerische Nationalbank) kann ‘Effekten’ kaufen, z. B. andere Währungen oder Gold. Sie zahlt mit selbst gedruckten Noten, die dadurch in Umlauf gesetzt werden.

- Kredit gewähren: Die Notenbank druckt Geld und gibt es als Kredit an eine Geschäftsbank. Die Geschäftsbank zahlt der Notenbank dafür einen Zins.

- Geld verschenken: Die Notenbank erlaubt dem Bundesrat, Münzen zu prägen. Der Bund trägt die Kosten für die Prägung, darf dafür aber die Münzen behalten und verwenden. Der Bund hat dadurch Einnahmen, die sogenannte Seigniorage.

3. Kritik an den Methoden der Geldschöpfung

Alle drei Methoden der Geldschöpfung haben ihre Nachteile oder zumindest ihre Grenzen.

1. Goldstandard

Ursprünglich basierte der Wert des Geldes darauf, dass die Münzen aus Gold oder Silber waren. Die Münzen hatten selbst einen Wert, denn im Notfall konnten sie zu Schmuck verarbeitet werden. Das erste Papiergeld war ein Anspruch auf Gold. Man konnte eine Banknote auf der Bank gegen Gold eintauschen. Eine Inflation, also ein Wertverlust des Geldes, war kaum möglich, denn das Geld konnte nur vermehrt werden, wenn der Staat auch über Besitz verfügte. Heute ist das Geld nur noch teilweise mit Gold abgedeckt. Viele Ökonomen möchten gerne zu diesem Goldstandard zurückkehren, also das Geld nur noch nach Variante 1. schöpfen.

Oft wird in diesem Zusammenhang behauptet, das Geld sei heute nur noch ein Papier, das keinen realen Wert mehr habe. Aber selbst völlig ungedecktes Papiergeld kann einen realen Wert haben, nämlich den, dass man nur mit diesem Papiergeld Steuern zahlen kann. Dann würden alle Menschen Geld brauchen. Das Geld würde seinen Wert auf die gleiche Weise erhalten, wie heute die Staatsanleihen: Durch das Wissen, dass der Staat Steuern einziehen kann und dies notfalls auch mit Polizeigewalt tun wird.

Der Goldstandard hat zwei Mängel:

i. Wenn plötzlich sehr viel Gold gefunden wird oder wenn andere Länder ihre Goldreserven auflösen, führt dies zur Inflation.

ii. Die Geldmenge kann nicht beliebig ausgeweitet werden, weil die Menge an Gold begrenzt ist. Eine Ausweitung wäre aber nötig, wenn die Wirtschaft wächst oder wenn in grossen Mengen Gold gehortet wird. Wenn die Wirtschaft die ‘Goldgrenze’ erreicht, kommt es zur Deflation. Alle halten ihr Geld zurück und die Wirtschaft oder gar das ganze Land geht zu Grunde. Dies scheint bei verschiedenen Kulturen zum Untergang geführt zu haben.

Aus diesen Gründen halte ich es nicht für sinnvoll, bei grossen Währungen zum Goldstandard zurückzukehren. Für eine kleine Währung wie den Schweizer Franken ist es aber überlebenswichtig, dass sie auf genügend grossen Gold- oder anderen Rohstoffreserven basiert. Der Schweizer Franken ist in grosser Gefahr zu einem Spekulationsobjekt zu werden. Schon heute verwenden viele Menschen Schweizer Franken als Notgroschen. Das sieht man daran, dass weit mehr als die Hälfte der Schweizer Franken in Fr. 1’000.- Noten gebunden ist, obwohl man im Alltag kaum je eine Fr. 1’000.- Note sieht (siehe den externen Link: Der Notenumlauf SNB). Die Gefahr ist gross, dass plötzlich alle diese Sparer in einem Lawineneffekt ihr Vertrauen in den Franken verlieren und einen realen Wert haben wollen. Das ist kein Problem, wenn die Nationalbank dann einfach auf ihre Goldreserven zurückgreifen kann, um das Geld einzulösen.

2. Geldschöpfung durch Kredit

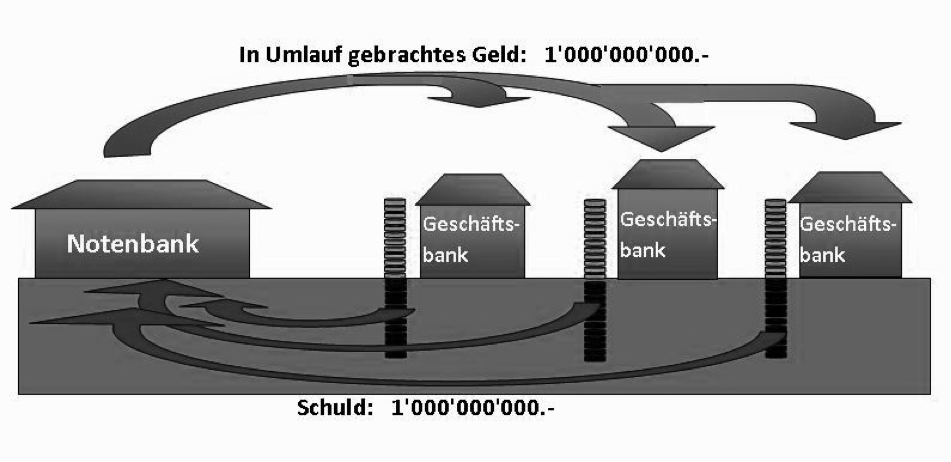

Der Hauptteil des Geldes wird als Kredit in Umlauf gebracht. Das heisst, zu jedem Franken, der auf diese Weise in Umlauf gebracht wurde, hat jemand eine Schuld von einem Franken. Wie das Geld in Umlauf gebracht wird, veranschaulicht Abbildung 1.

Abbildung 1. Geldschöpfung durch Kreditvergabe. Die Notenbank (Nationalbank, bzw. Europäische Zentralbank) druckt Geld und gibt es als Kredit den Geschäftsbanken. Zu jedem Franken, der so in Umlauf gebracht wird, hat eine Geschäftsbank eine Schuld bei der Notenbank.

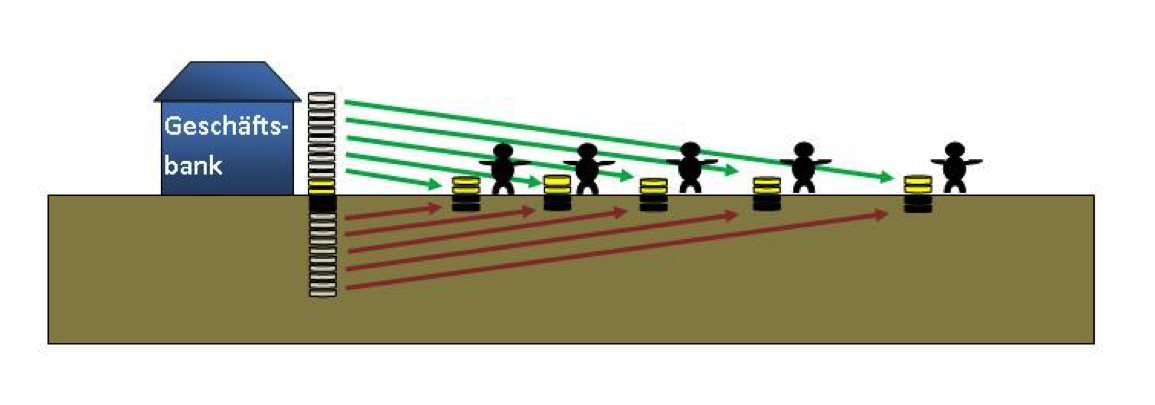

Da bei uns der Löwenanteil des Geldes auf diese Weise in Umlauf gebracht wird, gilt als gute Näherung: Wenn alle Schulden getilgt sind, gibt es auch kein Geld mehr. Unser Geld wurde durch Kredite in Umlauf gebracht und es wird mit der Tilgung der Schulden auch wieder verschwinden. Solange wir den Hauptteil des Geldes durch Kreditvergabe schöpfen, werden wir die Schulden nicht los. Daran ändert sich auch nichts, wenn die Geschäftsbanken die Kredite weiter geben (Abbildung 2).

Abbildung 2. Die Geschäftsbanken vergeben Kredite. D. h. Geld und Schulden werden auf die Bevölkerung verteilt. Die gesamte Geldsumme bleibt aber gleich gross wie die gesamte Schuld. Es gilt also in guter Näherung: Wenn alle Schulden getilgt sind, gibt es auch kein Geld mehr. Wenn die Geldvermögen steigen, so wachsen auch die Gesamtschulden. Wenn wir Schulden abbauen wollen, müssen die Geldvermögen in gleichem Masse schrumpfen.

Es gilt also in guter Näherung: Wenn alle Schulden getilgt sind, gibt es auch kein Geld mehr. Wenn die Geldvermögen steigen, so wachsen auch die Gesamtschulden. Wenn wir Schulden abbauen wollen, müssen die Geldvermögen in gleichem Masse schrumpfen.

Giralgeldschöpfung

Tatsächlich dürfen die Geschäftsbanken nicht nur Geld weiter verleihen, das sie sich von der Notenbank geliehen haben oder das sie von Sparern erhalten. Sie dürfen selbst Geld schöpfen. Diese sogenannte Giralgeldschöpfung führt bei Kritikern zu grosser Empörung. Es wird dann suggeriert, die Geschäftsbanken erschaffen Geld aus dem Nichts und können mit diesem Geld so einkaufen, wie wir dies können. Das tun sie natürlich nicht.

| Der Punkt, der beim Schuldenproblem so oft übersehen wird, ist: Die Schulden sind immer gleich gross wie die Geldvermögen. Es ist nicht möglich, die Schulden abzubauen, ohne die Geldvermögen abzubauen. |

Natürlich ist die Wirtschaft kein Nullsummenspiel. Wir produzieren Güter, deshalb kann der Reichtum steigen, ohne dass es deswegen mehr Schulden gibt. Aber für Geld und für Geldguthaben gilt das Sandkasten-Modell: Wenn ich einen Berg schaufeln will, muss ich auch ein Loch schaufeln. Wenn ich ein Loch zuschaufle, so grabe ich entweder ein anderes Loch oder ich nehme den Dreck von einem Berg. Das Geld von den Reichen zu nehmen, (also den Sand von einem Berg), ist heute verpönt und als Neidpolitik verschrien. Alle heutigen Sparbemühungen verteilen deshalb nur die Schulden anders, ohne die Löcher wirklich zuzuschütten.

Was ist mit dem Zinsproblem?

Im Artikel zum Zinsproblem habe ich gezeigt, dass die Vermögen komplementär zu den Schulden durch Zins und Zinseszins exponentiell wachsen. Wenn die Nationalbank das Geld als Kredit in Umlauf setzt und dafür Zinsen verlangt, führt dies dann nicht genau zu diesem Problem?

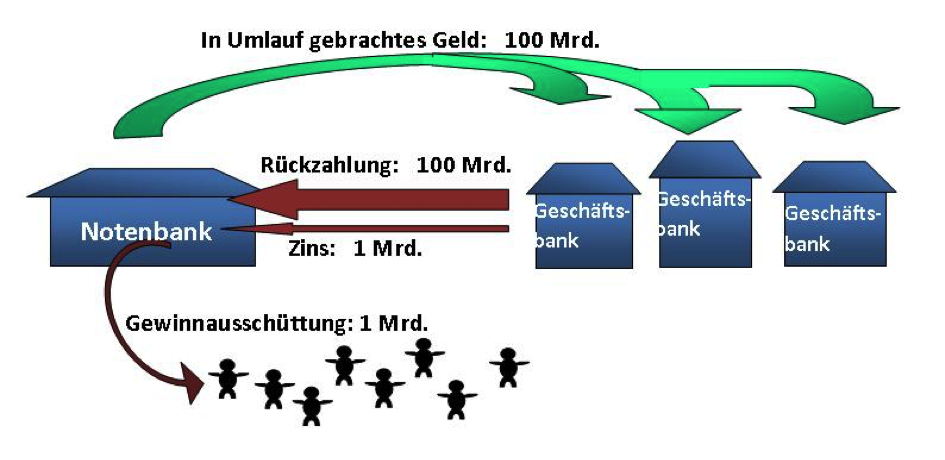

Viele Leute kritisieren an der Geldschöpfung durch Kreditvergabe genau das: Wenn die Nationalbank durch Kredit z. B. 100 Milliarden in Umlauf bringt, nach einem Jahr aber z. B. 101 Milliarden zurück verlangt, woher kommt dann die eine Milliarde für den Zins? – Die wurden ja gar nie gedruckt! Die Geschäftsbanken müssten also einen zusätzlichen Kredit aufnehmen, um die Zinsen zu bezahlen und den Fehlbetrag auszugleichen. Da aber auch der zusätzliche Kredit mit einem Zins belastet wird, würde der Fehlbetrag von Jahr zu Jahr wachsen. Und zwar nach der Zinseszinsformel exponentiell. Das Schuldenloch müsste wachsen, schon rein systembedingt auch wenn alle fleissig und sparsam sind!

Der Fehler in dieser Überlegung liegt darin, dass die Nationalbank eben kein schwarzes Loch ist, das nur Zinsen verschlingt, aber nichts heraus gibt. Die Zinseinnahmen werden bei der Nationalbank als Einnahme verbucht und als Gewinn den Aktionären und vor allem dem Bund und den Kantonen verteilt. Deshalb gibt es bei dieser Art der Geldschöpfung kein Zinsproblem. Das Zinsproblem besteht ja darin, dass superreiche Einzelpersonen mehr Zinseinnahmen haben, als sie verkonsumieren können. Diese wirken dann als schwarze Löcher, die mehr Geld einsammeln als wieder heraus geben. Das Geld muss dann wieder mit Zinsen aus diesen schwarzen Löchern herausgelockt werden, so dass immer noch mehr Schulden entstehen.

Abbildung 4. Der Zins wird von der Nationalbank an Bund und Kantone verteilt. Er fliesst also auf den Markt zurück. Das Zinsproblem ist also nicht ein Problem der Geldschöpfung.

Kreditvergabe ohne Zins?

Wäre es nicht möglich das Geld durch Kredite zu schöpfen, aber trotzdem auf den schädlichen Zinsen zu verzichten? – Im Abschnitt zur Chiralgeldschöpfung schrieb ich, die Banken verlangen zu Recht einen Zins. Natürlich sollen sie eine Spesenentschädigung für ihren Aufwand erhalten. Diese ist aber ja nicht wirklich ein Zins. Sie sollen aber auch eine Risikoprämie erhalten. Denn sie bürgen ja dafür, dass das Geld zurück gezahlt wird. (Das ist jetzt Theorie. Vergessen Sie mal die Bankerrettungen. In einer idealen Welt würden die Banken ja wirklich haften.)

Beachten Sie aber, dass die Bank in einer völlig anderen Situation ist als ein Sparer. Der Sparer hat das Geld tatsächlich im Gegensatz zur Bank. Und weil der Sparer das Geld tatsächlich hat, hat er auch immer ein Risiko. Er kann das Geld unter die Matratze legen und hoffen, dass es nicht gestohlen wird. Er kann irgendwelche Güter kaufen. Aber die meisten Güter zerfallen und verlieren ihren Wert. Wir haben künstlich festgelegt, dass der Geldwert nicht zerfallen darf. Das war keineswegs immer so. Die sogenannten Brakteaten waren Geldstücke, die in einigermassen regelmässigen Abständen an Wert verloren. Wenn das Geld immer mal wieder an Wert verliert, braucht es keinen Zins. Jeder Sparer wird sein Geld so rasch wie möglich wieder in Umlauf bringen, auch ohne dafür eine Entschädigung zu verlangen. Er wird zufrieden sein, wenn sein Geld nicht -wie alle natürlichen Güter- an Wert verliert.

Sicher ist es richtig, dass der Staat das Eigentum schützt. Es ist aber überhaupt nicht klar, weshalb der Staat sicher stellen soll, dass sich Geldvermögen von selbst vermehren. Mit dem Geld haben wir künstlich ein Objekt geschaffen, das -im Gegensatz zu allen realen Objekten- stetig an Wert gewinnt. Wenn ein geschickter Unternehmer mit natürlichen Dingen eine solche Wertzunahme hinkriegt, entsteht kein Zinsproblem. Aber wenn der Staat garantiert, dass man mit reinem Geldvermögen exponentiell steigend reicher werden kann, dann haben wir alle das Problem, dass wir diese Wertzunahme der Natur abringen müssen.

Weshalb kriegt der Staat keine Kredite von der Notenbank?

Nach Art. 11, NBG darf die Nationalbank (Notenbank) dem Staat keine Kredite geben. Das hat den seltsamen Effekt, dass die Geschäftsbanken leichter und billiger zu Geld kommen als der Staat. Wenn der Staat eine Geschäftsbank retten will, muss er zuerst bei einer Geschäftsbank einen Kredit aufnehmen und für diesen Kredit noch jahrelang Zinsen zahlen. Weshalb haben wir diese Vorschrift?

Die Begründung lautet: “Wenn die Politiker nach Lust und Laune Geld drucken können, haben sie keinen Anreiz zum Sparen. Die geben doch einfach so viel aus, wie sie nur können!” – Viele intelligente Leute nennen diese Begründung, obwohl sie völlig absurd ist.

Angenommen, Sie wollen Ihrem Sohn oder Ihrer Tochter eine Kreditkarte zu Ihrem Bankkonto geben, aber Sie befürchten, dass diese zu viel Geld ausgeben. Nun macht Ihnen die Bank den genialen Vorschlag: Immer wenn Ihr Sohn oder Tochter Frau 100.- Euro abhebt, zieht die Bank weitere 5.- Euro als Strafgebühr ein, die sie selber behält. Diese Strafgebühren wirken auf Ihre Kinder so abschreckend, dass sie viel sparsamer werden. – Wer würde auf so einen Vorschlag eingehen? – Nun, wir alle! Das ist das System, das wir haben!

Dies ist die Begründung, weshalb die Schweizerische Nationalbank und offiziell auch die Europäische Zentralbank (EZB) keine Staatsanleihen kaufen oder den Staaten auf irgendeine Art Kredite geben dürfen. Wie bereits erwähnt, hat die EZB dieses Gesetz in letzter Zeit missachtet.

Die privaten Banken kriegen praktisch zu einem Zinssatz von null Geld, das sie dann zu 3-6% Zins an die Staaten ausleihen, damit die Staaten private Banken vor dem Konkurs bewahren können. Unsere Bremse besteht aber darin, dass die privaten Banken leicht an Geld kommen und dass die Politiker zuerst den privaten Banken einen Zins zahlen müssen, um an einen Kredit zu kommen. Wenn unsere Politiker ein demokratisch bewilligtes Projekt finanzieren wollen, sollen sie durch private Banken gebremst werden. Der Zins ist eine Art Bestechungsgeld, das die Politiker den Banken zahlen, damit der Staat das Geld kriegt, das er selbst gedruckt hat. Fällt die Bestechung zu knausrig aus, sagen sich die Banken: “Wir kriegen zwar von der Notenbank Kredite zu fast null Prozent Zinsen. Aber mit diesem Geld spekulieren wir lieber im Finanz-Casino gegen die Staaten!”

Mit diesem System verteuern wir alle öffentlichen Projekte um 3-6%. Aber deswegen geben die Politiker nicht weniger aus, sondern eben 3-6% mehr.

Viele Menschen vertrauen den privaten Banken mehr als den demokratisch gewählten Politikern! Darüber sollten wir uns auch einmal Gedanken machen. Wenn wir sicher stellen wollen, dass das Geld im Sinne der Gesellschaft verwendet wird, weshalb geben wir es dann als erstes einer gewinnorientierten Privatbank? Weshalb setzen wir es nicht eher ein, um ein demokratisch bewilligtes Projekt zu finanzieren?

Viele Experten rufen bei diesem Vorschlag sehr rasch und sehr laut: “Das geht doch nicht!” – Aber bei den Münzen machen wir das seit über 150 Jahren so. Erstaunlich, dass da noch nie jemand gemeint hat, dass das nicht geht!

3. Die Münzen gehören dem Staat

Die dritte Variante, Geld herauszugeben, ist schon deshalb interessant, weil viele Experten, behaupten, so könne das gar nicht funktionieren.

Der Bundesrat entscheidet, welche Arten von Münzen in Umlauf gebracht werden sollen. Der Bundesrat lässt diese Münzen prägen. Die Nationalbank entscheidet aber darüber, wie viele Münzen im Markt benötigt werden, und sie bringt diese in Umlauf, in Zusammenarbeit mit der Post. (Bundesgesetz über die Währung und die Zahlungsmittel (WZG) vom 22. Dezember 1999) Der Ertrag, also der Wert der Münzen abzüglich Prägungskosten, gehört dem Bund. Dies ist die sogenannte Seigniorage.

Die Münzen werden dem Bundesrat also nicht einmal als Kredit gegeben, sondern sogar geschenkt! Trotzdem hat dies nicht dazu geführt, dass der Bundesrat nach Belieben Geld ausgeben kann. Der Bundesrat könnte sogar in Eigenregie entscheiden, dass es zu jeder Banknote auch eine entsprechende Münze geben soll. Er müsste dazu nicht einmal National- und Ständerat fragen. Wenn die Menschen dann lieber Münzen als Banknoten verwenden, hätte der Bund jährliche Mehreinnahmen von mehreren Milliarden und könnte weitgehend auf die Zinszahlungen an die Banken verzichten. Wenn den Münzen ein Chip eingebaut ist, könnten sie problemlos so sicher gemacht werden, wie die Banknoten.

Dennoch kann der Bundesrat die Geldmenge nicht erhöhen. Denn es ist immer die Nationalbank, die entscheidet, wie viel Geld vom Markt benötigt wird. Diese muss von der Politik unabhängig bleiben und sich in erster Linie an der Preisstabilität richten. Sie soll neben Exekutive, Legislative, Judikative als vierte Kraft, als Monetative angesehen werden.

Immer wieder wird behauptet: “Der Staat wirft die Druckerpresse an und druckt Geld.” Das ist das einfach falsch. Der Staat darf kein Geld drucken. Wie viel Geld in Umlauf gesetzt wird, entscheidet immer die von der Politik unabhängige Notenbank. Und so muss es auch bleiben. Der Staat ist ein Kreditnehmer, wie jeder einzelne Bürger und jeder Unternehmer auch. Er kriegt die Kredite sogar weniger direkt als die Geschäftsbanken. Er muss die Geschäftsbanken mit Zinszahlungen dazu überreden, die Druckerpresse anzuwerfen.

4. Weiterführende Artikel

Artikel auf dieser Homepage:

Das Zinsproblem

Grenzen der freien Marktwirtschaft

Die Schuldenkrise – Leben wir über unsere Verhältnisse?

Externe Links:

Schweizerische Nationalbank SNB

Vortrag von Prof. Bernd Senf über die tieferen Ursachen der Finanzkrise

Homepage von Helmuth Creutz

Weiterführende Bücher:

Creutz Helmut, ‘Die 29 Irrtümer rund ums Geld‘, (2009), Signum Wirtschaftsverlag.

30-40% unserer täglichen Ausgaben sind direkte oder indirekte Zinsen, die zu einer Minderheit von Superreichen fliessen. Wir diskutieren täglich über die steigenden Krankenkassenprämien, über die Kosten des Sozialsystems und der Schule. Doch kaum jemand fragt sich, ob diese 30-40% Zinskosten eine sinnvolle und notwendige Ausgabe sind. Helmut Creutz macht auf diese Frage aufmerksam und lanciert die dringend nötige Diskussion.

Senf Bernd, (10. überarbeitete Auflage 2009) ‘Der Nebel um das Geld’, Verlag für soziale Ökonomie.

Eine sehr klare Darstellung der Probleme unseres Geldsystems, insbesondere der Geldschöpfung und Zinsproblematik. Senf zeigt überzeugend, wie unser Geldsystem zwingend zu Wirtschaftskrisen, Ausbeutung der Umwelt, immer grösser werdenden sozialen Spannungen und wachsender Staatsverschuldung führt.